Theo báo cáo gần đây về triển vọng ngành dệt may năm 2025 của SSI Research, McKinsey cho rằng các doanh nghiệp bán lẻ vẫn lo ngại về tâm lý và nhu cầu chi tiêu của người tiêu dùng, vì vậy tăng trưởng của ngành trên toàn cầu dự kiến đến từ sự tăng trưởng sản lượng khiêm tốn (chủ yếu ở mức một con số thấp), thay vì nhờ giá bán.

Người tiêu dùng có thể sẽ tiếp tục thích mua sắm tại các cửa hàng hoặc cửa hàng bán lẻ giá rẻ trong năm 2025 khi họ vẫn thắt chặt chi tiêu. Khi thương mại toàn cầu đang thay đổi trước mối đe dọa áp thuế toàn cầu của Tổng thống Trump, các thương hiệu có khả năng tăng cường đa dạng hóa nguồn cung ứng ở châu Á, đặt nền tảng cho chuyển dịch đơn hàng.

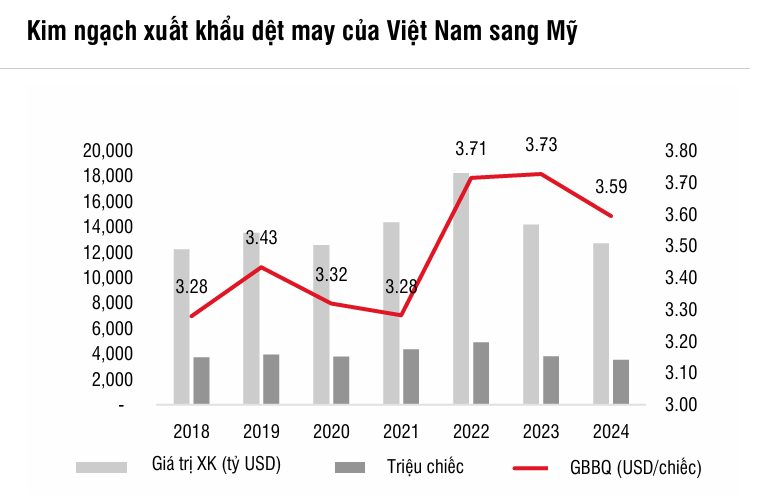

Nguồn: OTEXA, SSI Research

Dệt may là một trong những ngành nhạy cảm nhất trước các mức thuế tiềm ẩn của Tổng thống Trump

Theo SSI, dệt may là một trong những ngành nhạy cảm nhất trước các mức thuế tiềm ẩn của Tổng thống Trump, do Mỹ chiếm hơn 40% kim ngạch xuất khẩu dệt may của Việt Nam. Theo OTEXA, Việt Nam đứng thứ hai về nhập khẩu quần áo vào Mỹ sau Trung Quốc.

SSI cho rằng có nhiều khả năng thuế thông minh sẽ được áp dụng để nhắm vào các mất cân đối thương mại cụ thể.

SSI đánh giá tích cực đối với ngành dệt may sau xu hướng tái định vị chuỗi cung ứng tiếp diễn, và khả năng Mỹ đưa sản xuất trở lại trong nước là khá khó khăn. Theo kịch bản cơ sở, SSI cho rằng mức thuế ngành dự kiến áp cho Việt Nam (khoảng từ 10-20%) sẽ thấp hơn mức áp cho Trung Quốc.

Việt Nam ít có khả năng đàm phán để tăng giá

Trong năm 2025, SSI dự kiến các công ty trong phạm vi nghiên cứu sẽ đạt mức tăng trưởng doanh thu dưới 15%, trở lại mức tăng trưởng CAGR trung bình từ 13-15% trong giai đoạn 2015-2019. Trong giai đoạn 2019-2023, ngành ghi nhận mức tăng trưởng âm đến đi ngang do nhu cầu toàn cầu sụt giảm đáng kể sau Covid.

Tăng trưởng doanh thu dự kiến sẽ được thúc đẩy nhờ tăng trưởng sản lượng thay vì nhờ giá bán, khi người tiêu dùng vẫn chú trọng vào giá trị, trong khi Việt Nam ít có khả năng đàm phán để tăng giá. Các nhà bán lẻ chịu thuế, nên các nhà sản xuất có khả năng sẽ giảm giá để chia sẻ gánh nặng chi phí với các nhà bán lẻ.

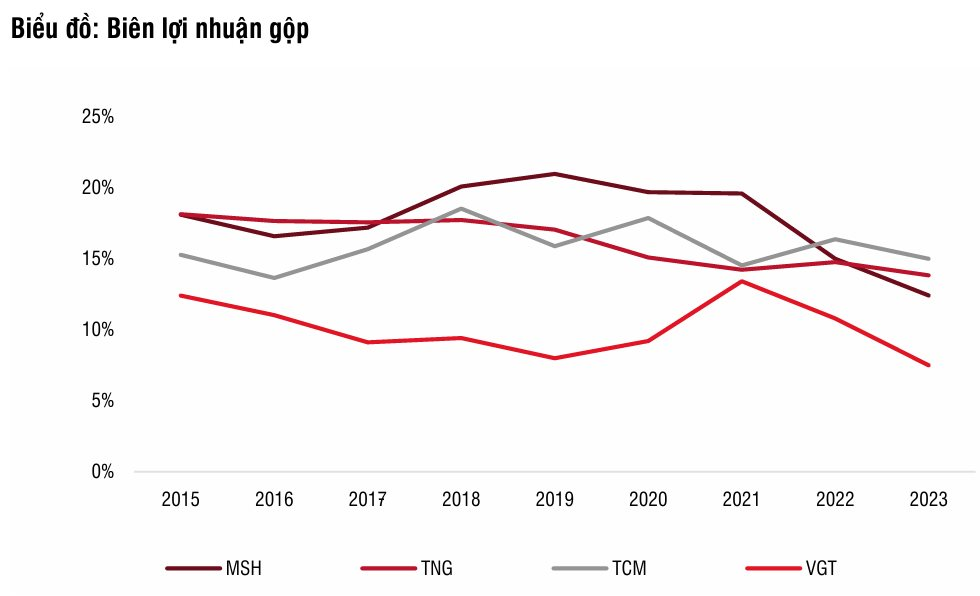

Nguồn: Công ty, SSI Research

SSI dự báo biên lợi nhuận gộp của ngành dự kiến đi ngang trong năm 2025 so với năm 2024. Bất kỳ sự cải thiện nào của biên lợi nhuận gộp có thể đến từ tỷ lệ đơn đặt hàng FOB cao hơn trong tổng doanh thu.

Chi phí vận chuyển vẫn biến động, ảnh hưởng đến biên lợi nhuận ròng - đặc biệt là trong nửa đầu năm 2025 khi dự kiến sẽ có đơn đặt hàng trước. SSI giả định chi phí vận chuyển sẽ tăng trung bình từ 5-10% so với cùng kỳ trong năm 2025 so với mức chi phí cao trong năm 2024. Tuy nhiên, thu nhập ngoại hối ròng có thể bù đắp cho mức tăng này do chỉ số DXY tăng mạnh, ít nhất là trong nửa đầu năm 2025.

SSI dự báo tỷ giá USD/VND sẽ giảm khoảng -3% trong năm 2025, sau khi giảm khoảng -4% trong năm 2024. Công ty chứng khoán kỳ vọng May Sông Hồng (MSH), Đầu tư và Thương mại TNG (TNG) và Dệt may - Đầu tư - Thương mại Thành Công (TCM) sẽ đạt mức tăng trưởng lợi nhuận lần lượt là 18%, 15%, và 15% so với cùng kỳ, thấp hơn so với mức CAGR trung bình lịch sử là 24% trong giai đoạn 2015-2019. Giá bán thấp hơn do tâm lý người tiêu dùng yếu làm giảm biên lợi nhuận của cả chuỗi cung ứng xuống mức thấp.

Nói về May Sông Hồng (MSH), SSI cho rằng với tỷ trọng xuất khẩu lớn vào thị trường Mỹ (>70%), công ty có thể được hưởng lợi từ việc chuyển dịch đơn hàng. Công suất dự kiến mở rộng 25% trong năm 2025 để tận dụng nhu cầu cho các đơn đặt hàng FOB.

Tuy nhiên, SSI cũng lưu ý rủi ro liên quan đến chênh lệch thuế thực tế giữa Việt Nam, Trung Quốc và các quốc gia cung ứng khác, có thể ảnh hưởng trực tiếp đến doanh thu. Chênh lệch thuế quan giữa Việt Nam và Trung Quốc có thể thấp hơn dự kiến. Và Mỹ có thể áp thuế lên Việt Nam cao hơn so với Bangladesh và Ấn Độ.

Với TNG, theo SSI, TNG có tỷ trọng xuất khẩu cao vào thị trường Mỹ (46%) và Châu Âu (38%), đồng nghĩa với việc TNG có khả năng được hưởng lợi cao từ việc chuyển dịch đơn hàng từ Trung Quốc và Bangladesh.

CAGR doanh thu vượt trội là 15% trong giai đoạn 2018-2023, và vượt trội so với đối thủ khi họ chỉ đạt mức tăng trưởng một chữ số hoặc đi ngang.

Bên cạnh đó, ban lãnh đạo tập trung phát triển quá trình chuyển đổi số nội bộ để cải thiện năng suất. Công ty hiện có hơn 30% hoạt động sản xuất đã được tự động hóa.

Tuy nhiên, đòn bẩy tài chính cao hơn so với các đối thủ nên lãi suất cao có thể ảnh hưởng kém tích cực đến biên lợi nhuận ròng.